- Umsatz steigt im dritten Quartal um 33 Prozent, bereinigtes EBITDA um 24 Prozent

- Konzern erwartet für Gesamtjahr bereinigtes EBITDA von rund 2,4 Milliarden €

- Free Cashflow Ausblick erhöht auf rund 1 Milliarde € im Jahr 2021

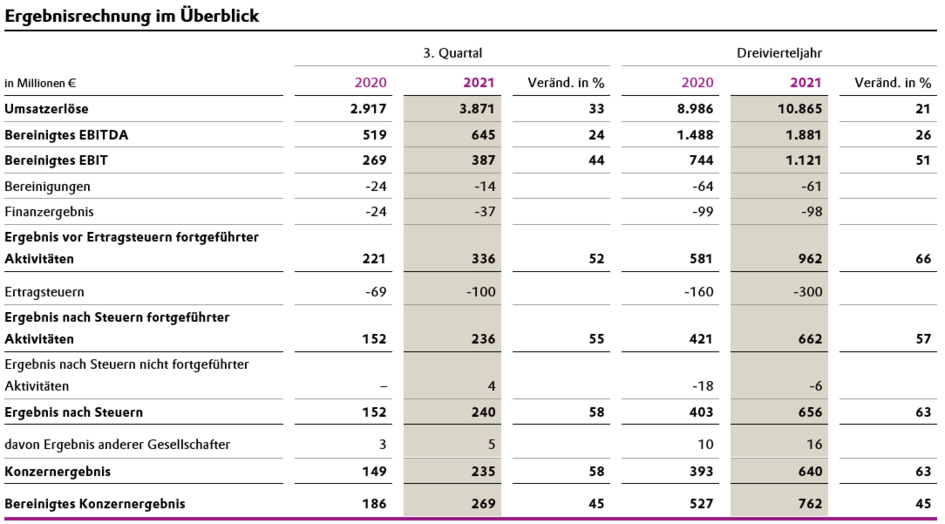

Essen. Nach einem starken dritten Quartal konkretisiert Evonik die Ergebnisprognose für das laufende Jahr. Der Konzern erwartet nun ein bereinigtes Ergebnis vor Zinsen, Steuern und Abschreibungen (bereinigtes EBITDA) von 2,4 Milliarden €. Dies liegt am oberen Ende der bisherigen Spanne – zum Halbjahr hatte Evonik 2,3 bis 2,4 Milliarden € erwartet. Auch beim Umsatz wird das obere Ende der prognostizierten Spanne – 14,5 Milliarden € – erwartet. Bislang hatte Evonik mit 13 bis 14,5 Milliarden € gerechnet.

„Im dritten Quartal sind wir weiter stark gewachsen“, sagt Vorstandschef Christian Kullmann. „Alle vier Chemie-Divisionen konnten von gestiegener Nachfrage profitieren. Höhere Kosten für Rohstoffe, Energie und Logistik konnten wir durch höhere Verkaufspreise vollständig kompensieren.“

Das bereinigte EBITDA stieg im Zeitraum Juli bis September im Vergleich zum Vorjahresquartal um 24 Prozent auf 645 Millionen €. Im Vergleich zum zweiten Quartal blieb das Ergebnis stabil, trotz Sonderbelastungen von rund 30 Millionen € aufgrund von höheren Bonus-Rückstellungen, Wartungsstillständen und Absatzverlusten infolge beeinträchtigter Lieferketten und mangelnder Rohstoffverfügbarkeiten.

Der Konzernumsatz stieg im dritten Quartal im Vergleich zum Vorjahresquartal um 33 Prozent auf 3,87 Milliarden €. Der Anstieg spiegelt eine unverändert positive Nachfragedynamik in allen Divisionen wider. Das bereinigte Konzernergebnis erhöhte sich um 45 Prozent auf 269 Millionen €, das bereinigte Ergebnis je Aktie verbesserte sich von 0,40 € auf 0,58 €.

Infolge der besseren Geschäftsentwicklung stieg der Free Cashflow im Vergleich zum Vorjahresquartal um 68 Prozent auf

524 Millionen €. Somit erreichte der Free Cashflow in den ersten neun Monaten 937 Millionen € und damit einen Rekordwert.

„Für das Gesamtjahr erwarten wir nun einen Free Cashflow von rund einer Milliarde Euro“, sagt Finanzvorstand Ute Wolf. „Wir sind stolz darauf, dass wir noch mehr Barmittel generieren konnten als bisher angenommen. Somit werden wir für das Gesamtjahr eine Cash Conversion Rate sogar über dem guten Vorjahreswert von etwa

40 Prozent erreichen.“

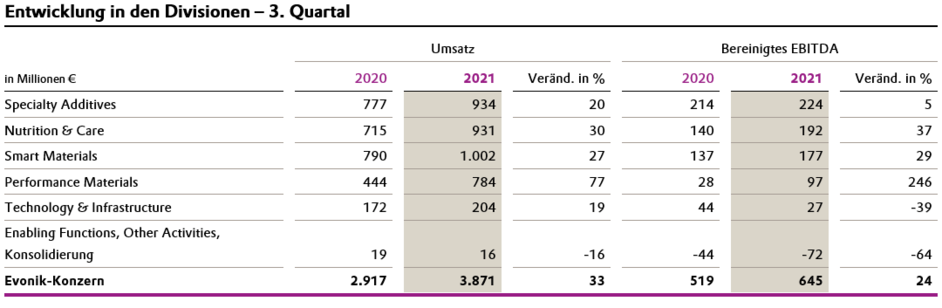

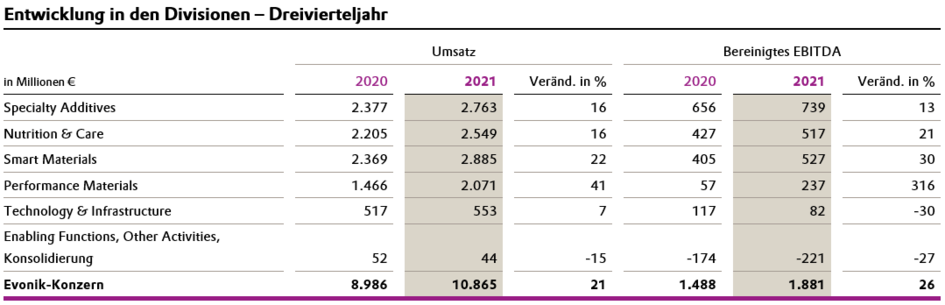

Entwicklung der Divisionen

Specialty Additives: Der Umsatz der Division verbesserte sich im dritten Quartal um 20 Prozent auf 934 Millionen €. Die Produkte für die Bau- und Beschichtungsindustrie sowie für erneuerbare Energien erzielten bei spürbar gestiegener Nachfrage in allen Regionen ein deutliches Umsatzwachstum. Auch die Additive für Polyurethanschäume für den Automobilbereich sowie für langlebige Wirtschaftsgüter wie Matratzen und Kühlschränke verzeichneten eine gute Mengenentwicklung und erzielten ebenfalls einen deutlich höheren Umsatz. Insgesamt wurde der erfreuliche Umsatzanstieg teilweise durch Unterbrechungen der globalen Lieferketten und damit einhergehender fehlender Verfügbarkeit einzelner Rohstoffe begrenzt. Das bereinigte EBITDA der Division erhöhte sich um 5 Prozent auf 224 Millionen €.

Nutrition & Care: Der Umsatz bei Nutrition & Care legte im dritten Quartal um 30 Prozent auf 931 Millionen € zu. Die essenziellen Aminosäuren waren weiterhin weltweit stark nachgefragt und erwirtschafteten bei verbesserten Verkaufspreisen einen deutlich höheren Umsatz. Die Produkte für den Gesundheits- und Pflegebereich profitierten ebenfalls von einer guten Nachfrage. Insbesondere die Active Ingredients für kosmetische Anwendungen verzeichneten eine sehr gute Mengenentwicklung. Bei den Pharmaanwendungen erzielten insbesondere die Lipide für die mRNA-Impfstoffe einen deutlichen Umsatzanstieg. Das bereinigte EBITDA stieg um 37 Prozent auf 192 Millionen €.

Smart Materials: Der Umsatz der Division verbesserte sich im dritten Quartal um 27 Prozent auf 1 Milliarde €. Der Bereich Polymers erwirtschaftete einen erheblich höheren Umsatz. Hier verzeichneten insbesondere die Hochleistungskunststoffe eine deutlich anziehende Nachfrage aus der Automobilindustrie, aber auch die Polyamid-12-Pulver für den 3D-Druck sowie Membranen für eine effiziente Gasaufbereitung waren stark nachgefragt. Das Geschäft mit Reifen-Kieselsäuren profitierte weltweit von einer hohen Nachfrage und die Aktivsauerstoffprodukte verspürten eine gute Mengennachfrage sowohl im Spezialitätengeschäft als auch im klassischen Wasserstoffperoxid-Geschäft. Das Katalysatoren-Geschäft profitierte von der erstmaligen Einbeziehung der im November 2020 erworbenen Porocel. Das bereinigte EBITDA der Division stieg um 29 Prozent auf 177 Millionen €.

Performance Materials: Der Umsatz der Division erhöhte sich im dritten Quartal um 77 Prozent auf 784 Millionen €. Der Umsatz mit Produkten des C4-Verbunds stieg bei anziehender Nachfrage und stark verbesserten Verkaufspreisen erheblich an. Das Geschäft mit Superabsorbern ist weiterhin von einem schwierigen Marktumfeld betroffen. Das bereinigte EBITDA der Division verbesserte sich von 28 Millionen auf 97 Millionen €.

Weitere Informationen

-

Berichterstattung 3. Quartal 2021